Por João Gabriel Chebante

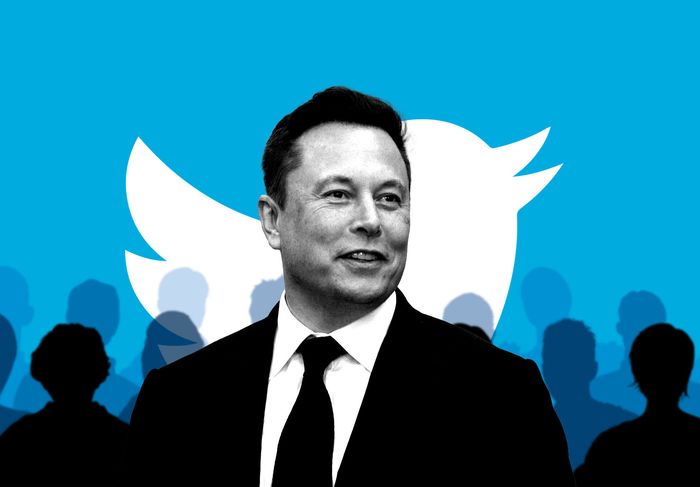

O fato já é notório por sí só: Elon Musk comprou sua mídia social favorita Twitter por US$ 44 bilhões, no maior movimento que um único investidor já realizou para comprar um negócio. Seu objetivo é simples: mudar a estrutura do negócio para que a empresa se torne mais interessante e rentável. E fará isso fechando o capital social da empresa, tornando-a privada após quase 10 anos na bolsa.

AQUI RESIDE O PONTO INTERESSANTE

Twitter, assim como outras empresas egressas do setor de tecnologia, enfrenta uma complicada jornada com a abertura de seu capital na bolsa – leia-se saída dos primeiros investidores para colher o fruto do retorno sobre seus aportes ao longo do tempo. Mais da metade dos IPOs realizamos na NASDAQ em 2020 e 2021 operam hoje em valores menores do que na data de lançamento. O índice da mesma bolsa que avalia as principais empresas apresenta queda de 15% ao longo do primeiro trimestre de 2022, enquanto o da bolsa mais tradicional de Nova Iorque (NYSE) recua somente 4%.

Soma-se a isso ao momento macroeconômico: a soma de inflação global e início de uma curva ascendente de juros para contenção no mundo todo leva a uma estratégia mais conservadora dos investidores. Venture Capital é uma família de investimento de alto risco logo teremos menos recursos para este segmento. Já existem rodadas acontecendo no BR e EUA com decréscimo de 20-30% em relação ao valor previamente em captação. E o cenário pode ficar ainda mais apertado com os juros básicos das principais economia globais ainda mais altos, o que pode gerar uma crise econômica global.

PARECE UM CENÁRIO MUITO COMPLICADO PARA O VENTURE CAPITAL E AS STARTUPS CERTO?

Talvez. Mas é em cenários assim que tanto nascem negócios com maior potencial de retorno ao longo do tempo, com uso mais racional de caixa versus crescimento, e um novo olhar sobre esta classe de ativos. Por um lado talvez tenhamos uma oportunidade única para as empresas e suas estratégias de Corporate Venture tomarem uma posição inédita de protagonismo no mercado, até porque a demanda de transformação digital e inovação continua latente, e uma organização com fundo de investimento em startups olha outras perspectivas de retorno além do retorno financeiro: acesso a pessoas, mercados, tecnologias, estratégias e sinergias. Fará muito mais sentido o corporate aumentar o apetite sobre as empresas com valores depreciados em relação ao vimos em 2020 e 2021.

Do outro lado – também uma mudança estrutural de mercado – as startups provavelmente enxergarão que chegar à bolsa e/ou ter o mítico status de unicórnio (valuation acima de R$ 1 bilhão) pode ser uma jornada cansativa, incerta e de retorno duvidoso com este ciclo de fortes desvalorizações (ainda que em parte por causa do excesso de dinheiro no mercado e planos de negócios pouco sustentáveis). Ou seja, a ciclo de vida de uma startup vai cada vez mais será orientado para uma venda a outra empresa ou fusão com um concorrente ou empresa complementar. E os investidores terão uma saída menor, porém mais consistente.

Mas tudo isso dependente de um único elemento extra. Somente uma crise econômica não muda muita coisa na dinâmica entre Venture Capital e Startups – já vivemos outras no passado e o cenário não é exatamente diferente em termos de movimentos. Agora se o Twitter se tornar uma empresa muito mais rentável e interessante a médio prazo e porque se tornou privada… O paradigma do ecossistema muda de forma estrutural e o comportamento dos seus agentes (investidores, empresas e empreendedores) será outro, mudando o cenário global da inovação.

Sim, Elon Musk pode mudar o Venture Capital para sempre. Mas não será através de um tuíte.